2021年01月27日 13:50:59

尊敬的各位投资者:

感谢您一直以来的信任和支持,祝福大家新的一年身体健康、家庭幸福!

一、 过去的2020是不平凡的一年

2020年开年突如其来的新冠疫情给全世界都带来了巨大的影响,全球绝大多数国家在年初阶段,都进入了停工停产、停学的模式,想想那么多国家、那么大的经济体基本处于完全停止状态,还是挺震撼的。国内由于应对措施及时严格,已经开始逐步复工复产,学生们也顺利地完成了这学期的学习生活。现阶段新冠疫苗已经开始陆续上市,一些国家和地区开始了特定人群的注射防疫,但在没有形成群体性免疫之前,部分地区还是会有点状的疫情散发传播,到目前为止,新冠疫情对于全球的经济直接影响巨大,对全世界未来的长期间接影响尚无法评估。

疫情对于我们每个人的生活和工作影响都是巨大的。全球经济停摆,带来直接和间接的经济损失。餐饮旅游、消费、航空、外贸等很多行业萎靡,带来大量的失业和使得社会就业压力加大。战胜这次新冠疫情,这是人类所要面对的共同问题,我们看到那么多的医护人员毫不犹豫的投入到对新冠患者的预防和治疗中,有些甚至为了挽救病人付出了自己宝贵的生命。让我们向这些最美逆行者致以最崇高的敬意!

疫情在影响日常生活和经济活动的同时,对于全球的资本市场也带来了巨大的冲击,海外和国内的股票市场在期间曾经连续暴跌,全球主要经济体股市最大下跌幅度在-15到-40%左右,完全称得上是股灾,很多市场流动性消失,出现了多次熔断的现象。

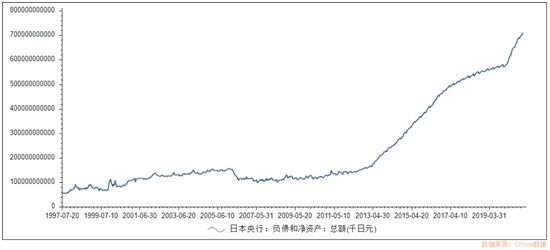

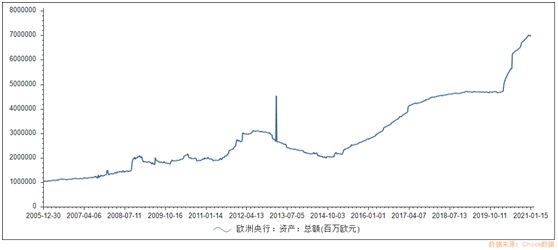

为了对冲这次疫情对于实体经济所产生的负面影响,各国除了加大疫苗研发、组织群众抗疫之外,还实行了极度宽松的货币政策。其中美国在疫情期间的央行资产负债表扩张了76%,欧洲央行资产负债表扩张了62.8%。国内的货币也是不断宽松,M2开始重新回到10.7以上的双位增速。这些信用货币的快速无上限增加,对于资本市场和未来的房地产市场都会产生溢出效应。(具体可见附表)

二、 疫情带来的影响有利有弊

对于个人来说,在这个新冠疫情爆发的情况下,只有积极乐观的去面对,疫情带来的影响是有利也有弊的。从有利的角度看,疫情使得孩子和自己享有了一个较长的假期,能够有充分的时间陪伴孩子,见证每一天的成长。没有了更多的聚会,可以一家人在一起开开心心的吃饭、做家务、看电视,连每天吃好晚饭后在一起准点看电视连续剧的时间,都成为了未来非常值得回忆的美好时光。且这期间,一直居家办公,不能外出和旅游,正好也利用这个时间进行充分的休息和学习充电,之前很多想看的书都在这个期间进行了阅读。

疫情打乱了市场的正常运行轨迹,当我们回顾在2020年疫情期间的投资操作时,可谓有得有失。虽然取得了一定的投资收益,但同时存在一定的不足和遗憾。

从得的角度来看:

首先是年初比较完美的躲过了疫情的冲击。在一月底的时候,我们的量化系统,发出了市场看空的信号,我们在降低股票仓位的同时,也在思考信号发出看空市场的原因和背后逻辑。当关注到国内已有新闻零星报道新冠肺炎的发生后,我们从病毒传播的规律角度展开了思考。病毒的传播和潜伏期一般大概在一到两周左右,再叠加同一星期开始的春运高峰期的到来和人口密集流动。因此可以直接的进行推论:一周后春节假期结束,市场开盘的时候将会面对一个表观的人群感染数据的大爆发,无论如何,这个数据的出现将会对当天的市场产生冲击,我们首当其冲要做的是规避和防范这个冲击。当然后面疫情发展的那么严重和持续性那么强,对市场的冲击的如此激烈则是我们没有预期到的。

其次是对于长期看好的个股在这期间进行了比较好的投资。印象深刻的是一家我们2018年就已经研究完毕的免税品龙头公司,之前一直苦苦等不到买入的时点。直到这期间该公司跟随市场下跌才让我们等到完美的建仓机会。当3月份海外疫情没有得到较好的控制而开始大爆发,市场也迎来了第二波的下跌时候,我们考虑到的是国内的疫情控制力度要远远的好于国外,这次的下跌将会带来某些行业板块比较好的建仓点。特别是对于当时的白酒龙头公司,市场的直观感受就是聚会和饮酒将受到抑制,白酒股暴跌。但是我们静下心来思考后认为,第一从长期来看,疫情是会被控制的,人们终将恢复聚会和饮酒。第二,白酒保质期较长,理论上是放置时间越长越醇香。假设疫情一年之后被控制,那么放置了一年之后的白酒将变成年份酒,时间越长则会变得价值越高。这样一来,这些投资持仓将会变成时间的朋友,买入白酒股板块的最大心理障碍就被消除了。

但我们在2020年的操作也是有很多失误及需要值得反思的地方:

从失误的角度来看:

首先是拿的不够重和不够长,特别是对一些在市场下跌期间买入的优质公司股权。比如当时买入的优质白酒股板块,在有了较多浮盈之后选择了卖出,没有考虑到一方面疫情缓解对于销量的增长因素,也忽视了疫情期间货币的宽松和放水,所带来的通胀预期为其后白酒价格的上涨助力,这些会进一步推动白酒企业的盈利爆发和股价的不断上涨。其后通过量化系统分析结合基本面研究所筛选出来的光伏和新能源汽车股,我们仍是犯了拿的不够重和不够长的问题。其中印象特别深刻的一只个股,自我们投资以来,最高涨幅大半年接近9倍,但我们只是拿到了短短的一段,正所谓起了大早,赶了晚集。这些都是非常值得我们需要去深思和突破的地方。这也促使我们未来将进一步从长期投资和量化视角来看待持仓,而不是主观的去预测什么是底部和顶部?

这场突如其来的疫情和市场波动,也给我们带来了两点感悟。

一是,市场下跌是优质企业的试金石:正所谓苦难是人生的试金石,利益是人性的试金石,当经济低迷、市场大跌的时候,正是优质股票的试金石,首先我们看到,很多优秀的企业,利用这次疫情期间的机会苦练内功、调整结构,强身健体,一方面稳定公司主业,另外一方面扩张份额。既锻炼了队伍,又开展了业务,使得未来的竞争力会更强。记得台湾的经营之神王永庆曾经有个瘦鹅理论:说的是企业经营在不顺的时候,要像瘦鹅一样能忍饥挨饿,一旦行业景气到来,就会像瘦鹅一样,迅速成长壮大起来。另外鹅之所以瘦,不是因为鹅本身,而是饲养方法不对,企业经营也是如此。“你一定要在冬天里卖冰淇淋,这样你才会控制成本,改善服务。这样到夏天一定不会有问题。”王永庆曾经给员工打了这样一个形象的比喻。

二是,对于长期来说看好和关注的行业和优质公司,当股市出现系统性下跌,其实是提供了一个特价大抢购的机会,特别对于那些短期的“落难王子”类型公司则更是如此。正所谓福兮祸所依,祸兮福所伏。对于危机来说,既是危也是机。经济危机是优质企业的机遇,对于市场下跌来说,则是长期价值投资者的机遇。并且当市场下跌的时候,不会有太多貌似机会实则陷阱的喧嚣干扰,这时我们能够静下心来全面审视所持有的个股。一般来说,在市场下跌的过程中,我们看问题会更全面、理性,也会更多的从公司负面因素和逻辑来思考排除风险,进行多角度的反复推敲验证、研究检验。只有当所有的负面因素逻辑都被确定性的排除之后,这时候的持仓才是严谨而又缜密的,才是值得安心长期持有的。

三、 通过不断地学习和深度思考来面对未来

市场的下跌无论是由这种突如其来疫情带来的、还是其他因素造成,都让我们了解到投资其实并不容易。市场并不是简单的由单边上涨构成,除了震荡波动之外,还有单边下跌。一旦我们明白了这个事实之后,也就可以从整天担忧市场下跌的惴惴不安中解脱出来,实现思维的超越。股票不仅仅只是价格的波动和K线符号的变化,而是对应相应上市公司的权益,我们只有真正理解并接受了股票是受法律保护的上市公司所有权这个颠簸不破的事实,那么我们对于股价短期的波动变化就会释然,也不会对股价的偶尔下跌耿耿于怀了。对于市场下跌来说,有时候是给真正的长期投资者提供了良机,当公司的基本面并没有变化的话时,本来预期是30%的收益,那么随着股价-10%幅度的下跌,岂不是会变成40%的潜在收益?不意味着更大的吸引力了吗?

我们也需要了解到,投资会是一个不断面对问题并解决问题的过程。由于市场的下跌和对自己的不断质疑会使得这个过程中问题接连不断,有时候会让我们觉得寸步难行。事实上,这些问题和困难具有非凡的价值,利用好则可以开启我们的智慧,激发我们的勇气,成为理念成熟的契机。在投资的过程中,我们除了需要面对市场的波动带来的问题之外,还需要时刻真实地面对自己的内心。通过自律和纪律来应对问题,获取智慧,这样我们才会变得坚定不移。并且需要时时同量化投资系统进行对话,听取投资系统客观而不带任何感情色彩所给予的看法和建议。吉州青原惟信禅师曾云:“三十年前未参禅时,见山是山,见水是水;及至后来,亲见知识,有个入处,见山不是山,见水不是水;而今得个休歇处,依前见山只是山,见水只是水。”对这三种不同的境界认识,比照我们所处的市场以及其背后量化客观的规律之间的联系有异曲同工之妙。

解决投资问题的关键在于学习和深度思考。若缺少学习,就不可能解决投资中的任何困惑和问题。在某些方面学习,只能解决某些问题,只有全面持续不断地学习和深度思考才能解决投资所面临的最终问题。而且不仅仅是在投资上,我们相信学习也是解决生活中的很多困惑最主要的方法。

四、 展望未来我们仍然乐观

2020年我国的GDP总值突破了100万亿元人民币,这是一个量和质的双飞跃。我国改革开放至今将近四十年,全社会从最初的积累财富到现在完成初步财富积累之后的财富管理,必将带来投资理财市场的大发展。

未来将会是轻指数、重个股的市场。随着国家创新发展驱动战略的持续深入推行,涌现出的很多轻资产高科技企业不可能通过传统抵押债权模式进行融资,而必须要借助良好发展的资本市场进行股权融资,这也客观上需要一个蓬勃发展的资本市场来解决创新发展的问题。在这一大背景下,我们相信随着注册制的进一步落实强化和退市制度的严格执行,国内个股数量仍将会从目前接近4200家左右进一步上升,由优胜劣汰之后龙头公司组成的成分股指数可能会稳定缓升,而同时期的个股将会精彩纷呈,机遇良多。

未来将会是进一步机构化的时代。过去的2020年我们看到很多个人股票投资者的业绩不尽如人意,究其背后的原因,相信是注册制的实行和10%涨跌停制度的打开和投资行为特点不匹配所导致的。行为金融学中有个经典的心理账户理论,投资者面对投资损失时所带来的“损失感”要比得到同等盈利带来的“愉悦感”强烈得多,这使得在没有研究支持和组合投资习惯下的全部一到几只个股持仓在下跌后往往不会选择止损出场,反而可能会选择更加冒进的投资方式,即越跌越买。但对基本面变差的不断下跌的公司而言,在完全实行注册制之后,失去了壳价值,理论上的价值有可能就是零,这种越跌越买不考虑基本面因素的投资方式,最终可能是竹篮打水一场空。而且目前科创板和创业板的20%的涨跌幅限制还是保护了一些投资者。如果真的未来放开到海外的涨跌幅不限制的状况,持仓如果遇到黑天鹅事件,一天可能就有90%以上的跌幅,一辈子积累的财富可能一天就随风而逝。这些都将会进一步加快机构化的趋势和集中过程。

展望2021的市场,我们仍然乐观,其中需要关注的最大变量将是新冠疫情的控制情况。我们相信随着全球对于新冠疫情的重视和疫苗的广泛接种,最终新冠疫情将会被控制。那么我们需要在此提前做一些思维的跳跃,将分析研究的重心从目前冬季第二波疫情高峰对投资的影响,转到疫苗问世对投资的影响,再转到全体免疫形成之后对投资的影响这第三重思维中来。我们相信,在全球疫情最终被控制之后,人类聚集性户外活动将重归正轨。而不似从前那样,全球各国经济总是处于不同的发展阶段,整体而言是在此消彼长的不平衡过程里。这次将会面临一个所有经济体都从疫情底部回升的过程,这将是一个前所未有的状况,这种全体性的经济体向上共振的力量是不可小觑的,让我们拭目以待这种变化影响和其中所带来的一些周期性行业的投资机会。

附表:日本、欧洲、美国央行资产负债表情况